Pro memorie: fiscaal regime van een KMO

Sedert aanslagjaar 2015, kunnen KMO-vennootschappen jaarlijks hun boekhoudkundige winst na belastingen geheel of gedeeltelijk overboeken naar een afzonderlijke, onbeschikbare passiefrekening, de zogenaamde ‘liquidatiereserve’. De vennootschap dient hierbij een afzonderlijke heffing van 10% te betalen (economisch betreft het 9,09%). Bij latere vereffening van de vennootschap kan die reserve belastingvrij worden uitgekeerd, zonder wachttermijn. Bij een gewone dividenduitkering is bijkomend nog een roerende voorheffing van 5% of 20% verschuldigd, al naargelang de uitkering binnen dan wel 5 jaar na de aanleg van de liquidatiereserve plaatsvindt.

Verder konden zowel KMO-vennootschappen als grote vennootschappen tussen 1 oktober 2013 en 30 september 2014 hun reserves “vastklikken” in het kapitaal door deze reserves uit te keren met een heffing van 10% en ze onmiddellijk daarna in het kapitaal in te brengen (via de zgn. “interne vereffening”). Na een wachttermijn van 4 jaar (KMO-vennootschap), respectievelijk 8 jaar (niet-KMO) kon dat deel van het kapitaal via een kapitaalvermindering belastingvrij worden uitgekeerd. Vanaf 1 oktober 2017 konden aldus de eerste KMO’s onder toepassing van deze overgangsregeling overgaan tot kapitaalvermindering. Voor aanslagjaren 2013 en 2014 kon een bijzondere liquidatiereserve worden aangelegd.

Nieuwe regels kapitaalvermindering en KMO’s

Op grond van de nieuwe regels wordt een kapitaalvermindering met ingang van 1 januari 2018 proportioneel aangerekend op het fiscaal gestort kapitaal, de in het kapitaal geïncorporeerde belastingvrije reserves en de belaste reserves. Het deel dat op de reserves wordt aangerekend, zal als een dividend worden beschouwd en dus belastbaar zijn ( in principe met 30% inkomstenbelasting). Het saldo kan in principe nog altijd belastingvrij worden terugbetaald (behoudens fiscaal misbruik). De pro rata aanrekening op het gestort kapitaal gebeurt op basis van een breuk met in de teller het bedrag van werkelijk gestort kapitaal en in de noemer het bedrag van teller, verhoogd met de belastingvrije reserves in het kapitaal en de belaste reserves (al dan niet geïncorporeerd in het kapitaal).

De wet voorziet daarbij in een aantal categorieën van reserves die niet moeten worden opgenomen in de noemer, zoals de (gewone en bijzondere) liquidatiereserve. Bedragen die niet in de noemer moeten worden opgenomen, verhogen aldus het percentage van het kapitaal dat wel nog als fiscaal volstort kapitaal belastingvrij kan worden terugbetaald.

Verder zullen vennootschappen die van de interne vereffening hebben gebruik gemaakt, mogelijk voor dat deel een kapitaalvermindering kunnen doorvoeren zonder dat een deel van de vermindering fiscaal wordt aangerekend op de reserves van de vennootschap (MvT, Doc 2864/001, p.21). Dat is alvast één van de interpretaties die wordt gegeven aan de wettekst die voor het overige niet erg duidelijk is. De pro rata aanrekening zou in dat geval dus niet aan de orde zijn. Daarover is reeds een parlementaire vraag gesteld, en deze lijkt aan te geven dat het inderdaad de bedoeling van de wetgever zou zijn geweest om de terugbetaling van kapitaal dat is gevormd naar aanleiding van een interne vereffening bij voortduur mogelijk te maken zonder toepassing van het pro rata (Vr. en Antw., Kamer, 54, nr. 143, blz. 382-383). Mogelijk schept de Minister in een latere fase hierover nog meer duidelijkheid. Iedere kapitaalvermindering wordt overigens geacht prioritair voort te komen uit het kapitaal dat is gevormd naar aanleiding van de interne vereffening. Het antwoord op deze vraag is dus belangrijk omdat stilaan (en zeker voor KMO’s) de wachttermijn verstreken is, en veel KMO’s die van de interne vereffening hebben gebruik gemaakt, wellicht een kapitaalvermindering overwegen.

Voor een KMO-vennootschap die in grote mate gebruik heeft gemaakt van de interne vereffening en de aanleg van de gewone en bijzondere liquidatiereserve, hebben de nieuwe regels inzake kapitaalvermindering de facto dus niet veel gevolgen. Na de wachttermijn van vier jaar (KMO’s) zou het deel van het kapitaal dat is gevormd naar aanleiding van de interne vereffening immers belastingvrij kunnen worden uitgekeerd zonder toepassing van het pro rata en dienen de aangelegde liquidatiereserves niet te worden meegerekend bij de berekening van het pro rata.

Een voorbeeld ter verduidelijking:

Neem nu bijvoorbeeld een KMO-vennootschap X met een gestort kapitaal van 300.000 EUR (waarvan 100.000 EUR gevormd naar aanleiding van een interne vereffening die plaats vond in het laatste kwartaal van 2013). De reserves bestaan uit een belaste reserve van 25.000 EUR en een liquidatiereserve van 50.000 EUR. De marktwaarde van de vennootschap wordt geraamd op 500.000 EUR (er zijn aldus latenties van 125.000 EUR). Deze latenties kunnen het gevolg zijn van latenties op onroerend goed bv., maar ook (in veel gevallen) de waarde van het handelsfonds reflecteren (goodwill), en reflecteren in veel gevallen de verwachte toekomstige winst.

Stel nu dat de vennootschap beslist om een kapitaalvermindering van 100.000 EUR door te voeren, dan dient de kapitaalvermindering bij voorrang kunnen worden aangerekend op het kapitaal dat is gevormd naar aanleiding van de interne vereffening, en de uitkering wellicht belastingvrij zijn (de wachttermijn van 4 jaar is immers verstreken). Volledige zekerheid is er op dit moment echter niet: op heden is immers niet helemaal duidelijk of het pro rata moet worden toegepast, maar wellicht was het niet de bedoeling van de wetgever.

Een aantal jaren later voert de vennootschap opnieuw een kapitaalvermindering voor een bedrag van 100.000 EUR. De situatie is dan als volgt:

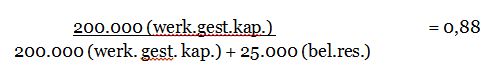

Voor de component ‘belaste reserves’ hoeft immers geen rekening gehouden te worden met de liquidatiereserve. 88.000 EUR (88% x 100.000) zal worden aangerekend op het gestort kapitaal. Het resterende saldo van 12.000 EUR (12%x 100.000) zal worden aangerekend op de beschikbare reserves. Over dat laatste deel zal aldus belasting verschuldigd zijn. Mocht de liquidatiereserve wel worden meegenomen in de noemer, dan zou het percentage dalen tot 72,72%.

De inbreng van een KMO in een holding

Deze gunstige regeling, staat in schril contrast met de gevolgen van een inbreng van een KMO-vennootschap in een holding.

Stel nu dat, in plaats van een kapitaalvermindering, de aandeelhouder van vennootschap X zijn aandelen wenst in te brengen in een holding. Ervan uitgaande dat de inbreng kadert binnen het normaal beheer van privé-vermogen, is de door de aandeelhouder gerealiseerde meerwaarde belastingvrij. Wel zullen de nieuwe regels inzake gestort kapitaal van toepassing zijn. Op grond van deze regels is de vorming van fiscaal gestort kapitaal beperkt tot de aanschaffingsprijs in hoofde van de inbrenger of, bij gebrek daaraan, het gestort kapitaal dat door de ingebrachte aandelen wordt vertegenwoordigd in het totale gestorte kapitaal van de vennootschap waarvan de aandelen zijn ingebracht. Het verschil tussen de waarde waartegen de aandelen worden ingebracht en de aanschaffingswaarde wordt daarbij als een belaste reserve aangemerkt.

Zoals hoger gesteld, benadert de waarde van vennootschap X (gelet op een latentie van 125.000 EUR) 500.000 EUR. Op het niveau van de holding zal evenwel slechts een kapitaal worden gevormd van 300.000 EUR (i.e. gestort kapitaal vennootschap X). Daarnaast zal een belaste reserve worden gevormd van 200.000 EUR.

Verlies reeds opgebouwde liquidatiereserve

Door de inbreng wordt de bij vennootschap X reeds opgebouwde liquidatiereserve (ten bedrage van 50.000 EUR) op het niveau van de holding omgezet in een belaste reserve. Bij uitkering van deze reserve zal aldus 30% inkomstenbelasting verschuldigd zijn indien het met dit bedrag overeenstemt gedeelte van de liquidatiereserve wordt uitgekeerd (bovenop de reeds betaalde 10%). Het zou logischer zijn mocht de wetgever hebben voorzien in een zgn. doorschuifregeling, waarbij de liquidatiereserve van de ingebrachte vennootschap kan worden doorgeschoven naar het niveau van de holding, zodat op het niveau van holding een bedrag van 50.000 EUR liquidatiereserve wordt gevormd.

Verlies van toekomstige liquidatiereserve

Door de inbreng worden komen de latenties van de ingebrachte vennootschap in voormeld voorbeeld in principe tot uitdrukking waardoor, ten belope van deze latenties, tevens een belaste reserve wordt gevormd op het niveau van de holding. Bij uitkering van deze belaste reserve is 30% inkomstenbelasting verschuldigd. Zonder inbreng, zou de vennootschap X in voormeld voorbeeld jaar na jaar gebruik kunnen maken van de liquidatiereserve. Deze mogelijkheid gaat door de inbreng de facto verloren.

Ook hier zou het zinvol zijn na te denken over één of andere vorm van structuurneutraliteit.

Impact latere kapitaalvermindering

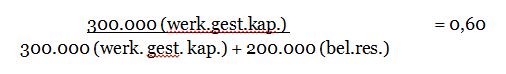

Voormelde problemen worden nog verder uitvergroot bij een latere kapitaalvermindering. Doordat de liquidatiereserve verloren gaat bij inbreng, en bovendien ook de latenties tot uitdrukking worden gebracht, zal bij latere kapitaalvermindering, het pro rata aan belastingvrij terug te betalen fiscaal gestort kapitaal aanzienlijk dalen. Stel nu dat de holding beslist om een kapitaalvermindering van 200.000 EUR door te voeren, dan is de situatie als volgt:

120.000 EUR (60% x 200.000) zal worden aangerekend op het gestort kapitaal. Het resterende saldo van 80.000 EUR (40%x 200.000) zal worden aangerekend op de beschikbare reserves. Over dat laatste deel zal aldus belasting verschuldigd zijn.